Fermata #6 - Intervista a Marco Cavicchioli: "Il Bitcoin Standard non esisterà mai"

"Mi stupirei se le banche centrali non investissero in bitcoin" ma "le economie moderne devono essere basate su valute fiat". Cripto-dialogo con il divulgatore e youtuber.

Quello del Bitcoin Standard è uno scenario in cui le banche centrali possono emettere solamente la quantità di valuta fiat direttamente convertibile con le riserve detenute in bitcoin. In pratica, uno scenario in cui è impossibile stampare denaro a cuor leggero e senza limiti, perché il valore del circolante dev’essere garantito dalle riserve. Lo ha ben descritto l’economista Saifedean Ammous nel suo libro The Bitcoin Standard, e il riferimento all’epoca del Gold Standard è molto chiaro. La convertibilità del dollaro in oro durò - in varie forme - per diversi decenni, fino ad essere abolita completamente nel 1971.

Durante le crisi economiche le banche centrali agiscono con massicce iniezioni di liquidità e la recessione scatenata dal Covid-19 non fa eccezione: oltre il 40% dei dollari in circolazione è stato stampato negli ultimi 18 mesi. Simili misure stimolano da un lato l’economia e dall’altro provocano un conseguente aumento dell’inflazione.

Una delle critiche mosse dalla finanza tradizionale a Bitcoin è che, in scenari di crisi, con un Bitcoin Standard sarebbe molto più limitata la possibilità di stampare nuovo denaro per rilanciare l’economia.

Bitcoin Train ha intervistato Marco Cavicchioli, divulgatore e youtuber, secondo il quale un vero e proprio Bitcoin Standard non esisterà mai.

Io credo che le economie moderne debbano essere basate su valute fiat. Non c’è modo di basarle su monete che non siano inflattive. Bitcoin potrà piuttosto essere utilizzato come benchmark, come riferimento. Così come lo è adesso l’oro. E la ragione è che, essendo il suo circolante fisso (ad oggi sono stati emessi 18,84 milioni di bitcoin su un totale di 21 milioni, ovvero l’89,7% del totale, ndr) rappresenta una miglior misura della quantità di ricchezza presente nel mondo. La critica della finanza tradizionale è fondata.

Le valute fiat sono controllate centralmente, Bitcoin no. Ci sono casi, come le recessioni, in cui serve che qualcuno possa intervenire. Personalmente sono sempre stato favorevole al Quantitative Easing (Qe, modalità con cui una banca centrale immette nuova moneta tramite l’acquisto di titoli di debito di uno Stato, ndr), ma serve un’alternativa per proteggersi dall’inflazione, come bitcoin.

Un’inflazione che è in crescita dopo gli interventi di Bce e Fed in risposta alla crisi economica e che le due banche centrali definiscono“transitoria”. Tuttavia, soprattutto negli Stati Uniti, il dato sta raggiungendo livelli record (5,4% a settembre).

Le banche centrali traggono beneficio dalle politiche espansive, a loro conviene. Non ne abusano solo perché nello statuto è specificato un obiettivo del 2% d’inflazione (che verrebbe superato in caso di eccessiva immissione di valuta, ndr).

Io ho la sensazione che l’esistenza di bitcoin giustifichi politiche sempre meno rigorose. Il motivo è semplice: ciò che ha spinto a determinare il 2% d’inflazione è la protezione dei risparmi dei cittadini, che verrebbero logorati in caso di tassi superiori. Ma ora c’è bitcoin che, fungendo da riserva di valore, può permettere di conservare meglio i propri risparmi nel lungo periodo. Ecco che quindi le banche centrali si sentono autorizzate a tollerare un aumento del tasso d’inflazione.

Gli Stati Uniti hanno recentemente approvato uno spostamento verso l’alto del tetto del debito pubblico per fronteggiare le spese. Iniziative come questa, insieme agli interventi delle banche centrali, possono avere effetti sul valore di bitcoin?

Sì, è abbastanza evidente come anche nel passato tutte le iniziative di Quantitative Easing abbiano influenzato il prezzo di bitcoin positivamente. Concentrandosi sul lungo periodo si nota una crescita che è difficile immaginare come completamente slegata al Qe. E non vedo nel prossimo futuro degli Stati Uniti un vero e proprio allentamento delle politiche espansive… hanno a monte un problema di debito.

Con tassi d’interesse così bassi, talvolta negativi, è plausibile pensare che istituzioni e banche commerciali inizino a investire in bitcoin?

Da anni sostengo che potrebbero arrivarci, anche per coprirsi dall’inevitabile rischio di inflazione. Qualcuno tra i grandi investitori istituzionali ci ha già pensato e probabilmente lo ha anche già fatto, anche se magari con un orizzonte temporale di breve periodo e a fini speculativi.

Mi stupirei se le banche centrali non entrassero in bitcoin. Loro ne sanno molto più di noi: tengono una linea contraria perché sono costretti a mantenerla, ma conoscono benissimo la struttura della moneta fiat (che per natura tende a svalutarsi nel lungo periodo, ndr). Non credo assolutamente che le banche centrali abbiano già investito in Bitcoin, ma secondo me il ragionamento lo fanno.

Altra critica del sistema finanziario tradizionale a Bitcoin: inquina. Jack Dorsey, Ceo di Twitter e di Square, e Cathie Wood, Ceo di Ark Invest, credono invece che Bitcoin sarà uno dei maggiori driver della transizione energetica globale. Dove sta la verità?

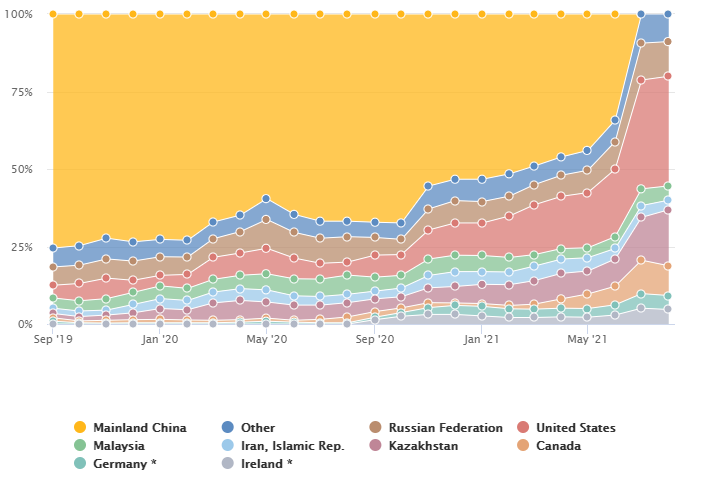

Ciò che dice Dorsey può essere vero. Già il fatto che l’Hash Rate di Bitcoin (il cui concetto è spiegato nella fermata #3 di questa newsletter) si sia spostato dalla Cina agli Usa (grafico 1) è una notizia positiva. In Cina la principale fonte energetica è il carbone, mentre negli Usa si stanno già usando fonti rinnovabili.

Se si riuscisse a fare in modo che il mining favorisse l’utilizzo e la diffusione di rinnovabili, sarebbe un bene non solo per Bitcoin ma anche per altri settori. Il trend sembra essere quello.

Se fino a pochi mesi fa un punto debole era la centralizzazione del mining a Pechino, ora si pone il problema dello spostamento verso gli Stati Uniti. Sei preoccupato?

Io sono un fan degli Usa. Mi piace tantissimo la democrazia e sono un liberale convintissimo: per cui tra Cina e Stati Uniti non c’è paragone. A Washington il potere politico è abbastanza decentralizzato - è frequente l’alternanza fra i governi -, la concorrenza esiste ed esistono le leggi antitrust, per cui non sarò preoccupato fino a quando verrà mantenuto l’atteggiamento attuale. È ovvio che potrebbe cambiare, però al momento non mi fanno paura.

Martedì 19 ottobre ha esordito a Wall Street il primo Etf che tratta futures sul prezzo di Bitcoin. Conseguenze?

Non so se influenzerà significativamente il prezzo di bitcoin, ma è uno strumento che serviva. Immagina i trader di Wall Street che vedono comparire sui loro schermi la scritta “Bitcoin” tra gli Etf. Naturalmente è pensato per speculare nel breve periodo, ma serviva. E si vede dai risultati (è diventato, in soli due giorni, il più veloce Etf a raggiungere il miliardo di dollari in asset di gestione, ndr).

Dopo una serie di difficoltà iniziali, il Lightning Network (layer 2) sta decollando. Costruito sopra alla blockchain (layer 1) di Bitcoin, ne risolve i problemi di scalabilità permettendo transazioni istantanee a costi bassissimi (anche se introduce altre fragilità che approfondirò in una #fermata apposita). Quali sono gli utilizzi futuri del LN?

Ci sono due utilizzi:

In futuro, con l’aumentare dell’utilizzo del network, le transazioni on-chain (sulla blockchain, ndr) saranno davvero care e converrà eseguirle solo per grossi importi. Le commissioni potrebbero arrivare a 100 euro per singola transazione. Il valore del movimento medio sulla blockchain di Bitcoin è di circa 200.000 dollari. Un domani sotto certe soglie, forse già sotto i 1.000 euro, passerà tutto tramite Lightning Network.

Su Lightning Network è possibile eseguire gli smart contract (caratteristica distintiva di Ethereum e che non è presente sul layer 1 di Bitcoin, ndr). Sul layer 2 potranno essere costruiti exchange decentralizzati con transazioni istantanee e costi bassissimi. Al momento non è ancora presente, ma so che ci si sta lavorando.

Sarebbe la fine di Ethereum…

Eheh… vedremo! (risata)